重拳出击!金税四期+稽查新系统上线!企业有这些行为的要小心了

最严金四

在税务机关的重拳出击之下,公众人物“阴阳合同、少缴瞒报、隐匿个人收入、虚假申报偷逃税款”这些投机取巧的手段浮出水面,一方面反映出公众人物法律意识淡薄,利欲熏心的思想作祟,挑战法律底线;另一方面这些行为对社会道德、法治带来强烈的冲击。明星偷逃税款被处罚为社会大众敲起警钟,每个人都应该去做依法纳税的表率。

税收是国家财政收入的主要形式,为国家各项职能的正常运转提供财力支持。同时,国家通过税收对国民收入进行再分配,能够缩小贫富差距,促进社会公平,实现宏观调控国内经济发展的重要作用。因此,依法纳税是每个公民应尽的义务。

关于最严稽查的金税四期,从去年年底就一直成为财务人讨论的热点,更有网传,8月份金税四期会正式上线。

虽然,目前还没有正式的通知,但是前不久,国家税务总局发布了新的督查公告:全国性的税收大督查要开始了,所涉及的省份高达18个。

这说明,离金税四期上线不远了,财务人的日子又不好过了!

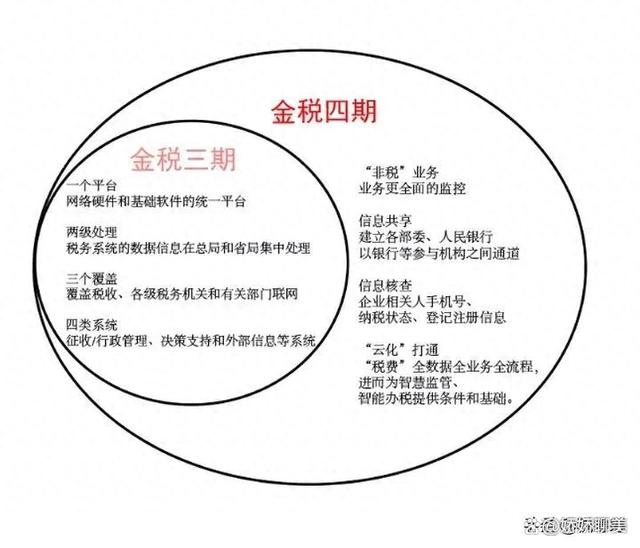

金税四期到底有多严?

这次不仅仅是税务方面,“非税”业务也被纳入其中,要对业务进行更全面的监控。同时搭建了各部委、人民银行以及银行等参与机构之间信息共享和核查的通道,实现企业相关人员手机号码、企业纳税状态、企业登记注册信息核查三大功能。

简单来说,企业数据信息的透明化程度更深,监管会更加全面;税务稽查将会更严、更全、更精准。同样也意味着,企业的税收风险更容易暴露。

企业在税务局面前接近裸奔,以后想在税务上动“歪脑筋”更加行不通了。

不信你看看前段时间深圳上线的智慧稽查2.0系统就知道了。

“智慧稽查”2.0版,全面布局情报、指挥、办案、决策“四个中心”,建立5大智能分析系统:

虚开增值税发票智能分析

骗取出口退税智能分析

偷逃税智能分析

重点行业涉税违法智能分析

主要税种涉税违法智能分析

所以,在智慧稽查系统面前,所有的小聪明都逃不过,特别是有下面这些问题的企业,作为重点稽查对象,可要小心了:

虚假开户

个税与社保未足额缴纳

库存账目不一致

虚开发票

收入成本严重不匹配

企业所得税申报异常

税负率异常

长期零申报

常年亏损

最头疼的要属财务了:国家要你守法,老板逼你节税,怎么才能不踩红线完成任务?

对此,企业该怎么办呢?

其实,企业可以合理运用区域性税收优惠政策来减轻税负,提高利润!

目前我国的西部大开发或者少数民族自治区都出台了一些税收优惠政策来带动当地经济发展。将企业注册到有税收政策的税收优惠区,不仅最节税而且合理合法。

园区对注册企业的增值税以地方留存的30%~60%扶持奖励;

企业所得税以地方留存的30%~60%给予扶持奖励

个人独资企业可以申请核定征收,核定后综合税负4%以内;

有限公司案例分析:

某实业公司在税收优惠区成立分(子)公司为例:

假设2020年,实缴增值税/企业所得税1000万元,对企业的扶持数额如下:

增值税奖励1000*50%*50%=250万

企业所得税奖励1000*40%*50%=200万

2000万税收,可获得450万的扶持奖励

个人独资企业案例分析:

以小规模利润 500 万开票举例

增值税:500W/1.03*3%=14.56w附加税:14.56*3%=0.44w所得税:500W/1.03*10%*35%-6.55=10.44w

合计25.44w,税负为5.08%

总结:

很多企业都存在税负压力大的难题。这个时候,老板就一定要学会合理运用税收优惠政策。

我们知道,企业要先交13%的增值税(生产型企业),再交25%的企业所得税,最后利润进入老板腰包时,还要交20%的分红个税。税负压力是真的大!

作为企业家,赚钱就是你的天职。除了开源,还要节流。税费支出是最大的支出之一,减少税费支出迫在眉睫。

很多企业,尤其是一般纳税人常常会碰到「缺进项票」的情况,这可难为会计了,毕竟,少了进项票就意味着需要承担着高达 45% 的税负成本!

为啥会缺进项票呢?

一般两种情况:一个是压根不开,另一个就是比较难获取。

大多数老板选择怎么填“缺票”这个坑?

购买进项发票;

费用票报销;

瞒报收入;

做假账。

但是老板们是否不知道,目前随着五证合一的完成以及开展的金税三期系统大数据情况下,您之前的那些办法并非有用了,容易被税务稽查,风险非常大.万万要不得的!

缺进项票又不想全额缴税,这一招建议学学

企业缺票怎么办?不怕!地方税务核定税负2%,税金返50%直接到账

目前我国的西部大开发或者少数民族自治区都出台了一些税收优惠政策来带动当地经济发展。将企业注册到有税收政策的税收优惠区,不仅节税而且合理合法。

个人独资企业(小规模)的可以申请核定征收,核定后综合税负4%以内;

其中,园区还对一般纳税人有税收奖励:

园区对注册企业的增值税以地方留存的30%~60%扶持奖励;

企业所得税以地方留存的30%~60%给予扶持奖励

财政扶持按月返还,当月纳税,次月扶持奖励

案例分析:

个人独资企业案例分析:

这里以个人独资企业开票400万举例:

首先增值税:400/1.01*1%=3.96(万元)

其次附加税:3.96*6%=0.24(万元)

最后个人经营所得税:400/1.01*10%*30%-4.05=7.83(万元)

税金合计:3.96+7.83+0.24=12.03(万元)

综合税率:12.03/400=3%

且开的增值税专用发票可以正常抵扣。企业实际承担的税负就更低了!

总结:

“税收洼地”是指特定的行政区域,政府为扩充本地税收来源、促进本地经济的发展,从而制定一系列的税收优惠政策来吸引企业的入驻,而企业可以巧妙运用这些政策从而大幅度减轻税负。

依法纳税不仅是税筹的红线,也是企业生存的根本原则。

企业做税务筹划是为了提升企业的经营管理能力、合理降低税负压力,同时为企业运营提供了坚强的后盾,推动企业平稳运营。

在具体筹划开展中也要注意:

1.找准法律依据:企业做税筹时每一步都要找到充分的法律依据,且要考虑是否能依据税收条款站得住脚,节税情况能否经得起核。

2.确保手续完备:税筹中的每一流程都是事后审查的依据,若没有保存足够的手续、证据,很可能导致税筹无效。

3.实时关注了解最新的税务政策:实时关注最新的法规及政策以便最快享受到政策带来的优惠,同时要考虑到新的政策与老的政策的变动对公司的税筹工作是否带来影响,第一时间进行解决。

写在最后

老板、股东、财务等企业经营管理者,应高度重视税务安排的合法性!不然,就不止补回以前逃的税款,还需要按每天万分之五计算滞纳金并处以及大额罚款!还会给企业带来名誉和纳税信用评级等方面的损失!

说到税务是不是很多人都觉得避税问题只有那些出色的财务才会知道,其实不然,老板也是要懂得一定的节税知识的,这样才能的合理的帮公司节省的开支,让你的收益最大化。

最新动态

- 重拳出击!金税四期+稽查新系统上线!企业有这些行为的要小心了 2024-10-21 13:52:14